Aktuelle Hypothekarzinsen in der Schweiz

Den richtigen Hypothekarzinsen zu finden, kann Ihnen jedes Jahr Tausende von Franken sparen. Der Schweizer Hypothekenmarkt bietet im Jahr 2026 wettbewerbsfähige Zinssätze, da der Leitzins der SNB bei 0 % liegt, was ihn zu einem idealen Zeitpunkt macht, um die Finanzierung Ihrer Immobilie zu sichern. Klicken Sie auf die Schaltfläche unten oder scrollen Sie nach unten, um die aktuellen Preise zu sehen.

Wenn Sie planen, in der Schweiz eine Immobilie zu kaufen, ist das Verständnis der Zinssätze Ihr erster Schritt in Richtung einer durchdachten Finanzierung. Die Landschaft hat sich in den letzten Jahren deutlich verändert, wobei sich die Zinssätze nach einer Phase der Erhöhungen stabilisiert haben. Heute finden Sie 10-jährige Festhypotheken zwischen 1,5 % und 2,0 %, während SARON-Produkte mit noch mehr Flexibilität und Margen ab 0,64 % angeboten werden.

Was ist der Hypothekarzinssatz?

Der Zinssatz stellt die Kosten für das Ausleihen von Geld zur Finanzierung Ihrer Immobilie dar. Sie können ihn als den Preis betrachten, den Sie für die Nutzung des Kapitals der Bank zahlen. Wenn Sie eine Hypothek über CHF 500.000 zu 1,5 % aufnehmen, zahlen Sie jährlich CHF 7.500 an Zinsen.

Schweizer Banken berechnen Ihren Zinssatz auf Grundlage mehrerer Faktoren, darunter die Beleihungsquote, Ihre Kreditwürdigkeit, der Standort der Immobilie und die von Ihnen gewählte Hypothekenlaufzeit. Je länger Sie Ihren Zinssatz festschreiben, desto höher fällt er in der Regel aus, da Banken für diese Sicherheit einen Aufschlag verlangen.

Aktuelle Hypothekarzinsen der wichtigsten Schweizer Banken

Die Zinssätze variieren je nach Kreditgeber erheblich. Hier sind die Angebote der wichtigsten Schweizer Banken mit Stand:

UBS Bank Key4 Hypothekenzinsen

Laufzeit | Hypothekenzinsen |

|---|---|

2 Jahre Festhypothek | 0,88 % |

3 Jahre Festhypothek | 0,93 % |

4 Jahre Festhypothek | 1,03 % |

5 Jahre Festhypothek | 1.11 % |

6 Jahre Festhypothek | 1,20 % |

7 Jahre Festhypothek | 1,27 % |

8 Jahre Festhypothek | 1,34 % |

9 Jahre Festhypothek | 1,40% |

10 Jahre Festhypothek | 1,46% |

11 Jahre Festhypothek | 1,57% |

12 Jahre Festhypothek | 1,62% |

13 Jahre Festhypothek | 1,66% |

14 Jahre Festhypothek | 1,69% |

15 Jahre Festhypothek | 1,72% |

SARON | 0,86% |

Raiffeisen Bank Zinssätze

Laufzeit | Fester Zinssatz | SARON Margin |

|---|---|---|

2 Jahre | 1,15% – 1,50% | – |

5 Jahre | 1,30% – 1,65% | – |

10 Jahre | 1,55% – 1,95% | – |

SARON | – | 0,75% – 1,10% |

ZKB Bank Zinssätze

Laufzeit | Fester Zinssatz | Starthypothek* | Umweltdarlehen* |

|---|---|---|---|

2 Jahre | 1,350 % | 0,975 % | 0,550 % |

3 Jahre | 1,450 % | 1,158 % | 0,650 % |

4 Jahre | 1,550 % | 1,300 % | 0,750 % |

5 Jahre | 1,640 % | 1,415 % | 0,840 % |

6 Jahre | 1,720 % | 1,512 % | 1,053 % |

7 Jahre | 1,790 % | 1,594 % | 1,219 % |

8 Jahre | 1,860 % | 1,673 % | 1,360 % |

9 Jahre | 1,930 % | 1,749 % | 1,486 % |

10 Jahre | 1,990 % | 1,815 % | 1,590 % |

11 Jahre | 2,140 % | 1,970 % | 1,776 % |

12 Jahre | 2,190 % | 2,023 % | 1,857 % |

13 Jahre | 2,220 % | 2,057 % | 1,912 % |

14 Jahre | 2,260 % | 2,099 % | 1,974 % |

15 Jahre | 2,290 % | 2,132 % | 2,023 % |

Migros Bank Zinssätze

Laufzeit | Vorzugszinssatz Eco-Vergünstigung* | Standardzinssatz |

|---|---|---|

2 Jahre | 1,230 % | 1,380 % |

3 Jahre | 1,290 % | 1,440 % |

4 Jahre | 1,410 % | 1,560 % |

5 Jahre | 1,500 % | 1,650 % |

6 Jahre | 1,570 % | 1,720 % |

7 Jahre | 1,650 % | 1,800 % |

8 Jahre | 1,720 % | 1,870 % |

9 Jahre | 1,780 % | 1,930 % |

10 Jahre | 1,840 % | 1,990 % |

SARON, Variable und Baukredit Hypothekarzins

Hypothekenart | Angebot | Zinssatz* |

|---|---|---|

Compounded SARON unter 3 Monate | – | 0% |

Compounded SARON 3 Monate plus | – | 1,100%* |

Variable Hypothek | Selbst bewohntes Wohneigentum | 2,750% |

Baukredit | Selbst bewohntes Wohneigentum | 2,750% |

PostFinance Bank Zinssätze

Laufzeit | Fester Zinssatz | SARON Margin |

|---|---|---|

2 Jahre | 1.18% – 1.48% | – |

5 Jahre | 1.32% – 1.62% | – |

10 Jahre | 1.58% – 1.92% | – |

SARON | – | 0.70% – 1.05% |

Credit Suisse Bank Zinssätze

Laufzeit | Fester Zinssatz | SARON Margin |

|---|---|---|

2 Jahre | 1.22% – 1.52% | – |

5 Jahre | 1.38% – 1.68% | – |

10 Jahre | 1.62% – 1.98% | – |

SARON | – | 0.75% – 1.12% |

Swiss Life Bank Zinssätze

Laufzeit | Fester Zinssatz | SARON Margin |

|---|---|---|

2 Jahre | 1.16% – 1.46% | – |

5 Jahre | 1.30% – 1.60% | – |

10 Jahre | 1.55% – 1.88% | – |

SARON | – | 0.68% – 1.02% |

Valiant Bank Zinssätze

Laufzeit | Fester Zinssatz | SARON Margin |

|---|---|---|

2 Jahre | 1.24% – 1.54% | – |

5 Jahre | 1.38% – 1.68% | – |

10 Jahre | 1.64% – 1.98% | – |

SARON | – | 0.78% – 1.15% |

Wichtig: Diese Zinssätze sind Richtwerte und basieren auf einem Beleihungsauslauf von 50 % bei guter Bonität. Ihr tatsächlicher Zinssatz hängt von Ihrer persönlichen finanziellen Situation, dem Standort der Immobilie und Ihrem Verhandlungsgeschick ab. Vergleichen Sie immer mehrere Angebote, bevor Sie eine Entscheidung treffen.

Hypothekenzinsen vergleichen

Beim Vergleich von Hypotheken sollten Sie über den reinen Zinssatz hinausgehen. Das beste Angebot hängt von Ihrer Risikobereitschaft, Ihrem finanziellen Puffer und Ihren Immobilienplänen ab.

Vergleich der Hypothekarzinsen

Festhypothekenzinsen

Der Referenzzinssatz für 10-jährige Festhypotheken liegt derzeit bei 1,68 %, wobei die Zinssätze je nach Kreditgeber zwischen 1,5 % und 2,05 % variieren. Kürzere Laufzeiten bieten mit einem Referenzwert von 1,39 % oft etwas niedrigere Zinssätze, mit einer Spanne von 1,0 % bis 1,5 %. Je länger Sie sich binden, desto höher ist der Aufschlag, den Sie für diese Sicherheit zahlen.

SARON-Hypothekenzinsen

SARON-Produkte weisen derzeit Margen zwischen 0,64 % und 1,20 % auf. Bei einem SNB-Leitzins von 0 % entspricht Ihr Gesamtzinssatz der Marge Ihrer Bank zuzüglich der SARON-Marge. Diese Hypotheken passen sich periodisch (monatlich oder vierteljährlich) an und bieten die Flexibilität, ohne Strafgebühren auf Festzinsen zu wechseln.

Variable Hypothekenzinsen

Variable Hypothekarzinsen haben in den letzten Jahren an Beliebtheit verloren und machen inzwischen nur noch etwa 2 % des Marktes aus. Banken können diese Zinssätze jederzeit anpassen, was sie weniger attraktiv macht als die Transparenz von SARON oder die Stabilität von Festzinslaufzeiten.

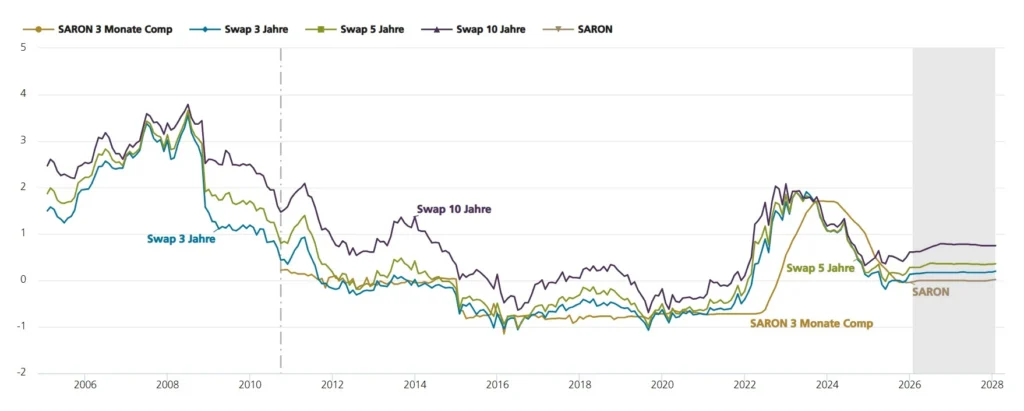

tendenz hypothekarzinsen schweiz

tendenz hypothekarzinsen

Der Schweizer Hypothekenmarkt hat in den letzten drei Jahren erhebliche Bewegungen erlebt. Nach nahezu acht Jahren negativer Zinsen begann die SNB im Jahr 2022 aufgrund von Inflation, ausgelöst durch die Pandemie und geopolitische Spannungen, ihren Leitzins anzuheben. Der Leitzins erreichte im Juni 2023 mit 1,75 % seinen Höchststand.

Seitdem hat sich der Trend deutlich umgekehrt. Die SNB führte im Laufe des Jahres 2024 und bis ins Jahr 2025 eine Reihe von Zinssenkungen durch und senkte den Leitzins bis Juni 2025 auf 0 %, wo er heute liegt. Dies hat den Hypothekenmarkt auf historisch niedrigen Niveaus stabilisiert.

Entwicklung der Zinssätze

Kurzfristige Entwicklung

Zwischen Anfang 2025 und Mitte 2025 blieben die Referenzzinssätze für 10-jährige Festhypotheken bemerkenswert stabil und schwankten nur zwischen 1,63 % und 1,66 %. Seit September sind die Hypothekarzinsen leicht auf die aktuelle Spanne von 1,5 % bis 2,0 % gestiegen. Das vierte Quartal 2025 verzeichnete einen moderaten Anstieg um 0,23 Prozentpunkte, wodurch der Referenzzinssatz bis Dezember auf 1,91 % stieg.

Langfristige Entwicklung

Ein weiter zurückreichender Blick zeigt den dramatischen Verlauf der Zinssätze. Im Jahr 2008 erreichten 10-jährige Festhypotheken mit 4,7 % ihren Höchststand. Bis September 2016 fielen die Zinssätze auf ihr historisches Tief von 1,52 %. Der jüngste Anstieg im Jahr 2023 brachte die Zinssätze vor dem anschließenden Rückgang auf das heutige Niveau von etwa 2,5 %.

Faktoren, die die Hypothekarzinsen beeinflussen

Mehrere Schlüsselelemente bestimmen, wo die Zinssätze zu einem bestimmten Zeitpunkt liegen:

- Politik der Schweizerischen Nationalbank: Der Leitzins der SNB beeinflusst SARON-Hypotheken direkt und wirkt sich über Markterwartungen indirekt auf Festzinsen aus. Mit derzeit 0 % bietet dies eine günstige Grundlage.

- Inflation: Die Inflation in der Schweiz ist seit Mitte 2023 in den Stabilitätsbereich von 0 % bis 2 % zurückgekehrt. Die aktuelle Inflation liegt bei etwa 0,3 % und damit deutlich innerhalb der Zielzone.

- Renditen von Staatsanleihen: Die Renditen der Schweizer Staatsanleihen dienen als Referenz für die Preisgestaltung von Festhypotheken. Seit Mitte November sind diese leicht gestiegen und haben zu moderaten Zinserhöhungen beigetragen.

- Wirtschaftswachstum: Das Wirtschaftswachstum der Schweiz im Jahr 2026 wird auf 0,9 % geschätzt und liegt damit unter dem langfristigen Durchschnitt. Die Wirtschaft schrumpfte im dritten Quartal 2025 um 0,5 %, teilweise aufgrund von US-Zollauswirkungen (Senkung von 39 % auf 15 %).

- Ihr persönliches Profil: Ihre Beleihungsquote, Kreditwürdigkeit, Einkommensstabilität und der Standort der Immobilie beeinflussen Ihren individuellen Zinssatz. Bessere Profile sichern niedrigere Zinssätze.

- Wettbewerb unter Kreditgebern: Mit über 100 Hypothekenanbietern in der Schweiz hält der Wettbewerb die Zinssätze attraktiv. Akzeptieren Sie niemals das erste Angebot, ohne Alternativen zu vergleichen.

Geschichte der Hypothekenzinsen

Zinsen in den letzten 5 Jahren

Der Fünfjahreszeitraum von 2020 bis 2025 erzählt eine Geschichte dramatischer Schwankungen. Von 2020 bis Anfang 2022 profitierten Schweizer Immobilienkäufer von einigen der niedrigsten Zinssätze der Geschichte, wobei 10-jährige Festhypotheken unter 1 % erhältlich waren. Das Negativzinsumfeld bedeutete, dass Banken tatsächlich Gebühren auf Einlagen erhoben.

Im Jahr 2022 änderte sich alles. Die Inflation stieg auf über 3 %, was die SNB zu aggressiven Zinserhöhungen veranlasste. Bis Mitte 2023 waren die Zinssätze für 10-jährige Laufzeiten auf rund 2,5 % gestiegen. Im Jahr 2024 ließ der Inflationsdruck jedoch nach und die SNB leitete Zinssenkungen ein, was uns zur heutigen stabilisierten Situation führte.

Zinsen in den letzten 10 Jahren

Ein Blick über ein Jahrzehnt hinweg zeigt die außergewöhnliche Natur der letzten Jahre. Von 2015 bis 2022 erlebte die Schweiz eine beispiellose Phase negativer Zinsen. Die SNB senkte ihren Leitzins im Jahr 2015 in den negativen Bereich und hielt ihn dort sieben Jahre lang.

In diesem Zeitraum lagen 10-jährige Festhypotheken im Durchschnitt bei etwa 1,5 % bis 2,0 % und fielen zeitweise unter 1 %. Der Zinsanstieg im Jahr 2022 stellte den stärksten Anstieg der modernen Schweizer Geschichte dar, wobei die Hypothekarzinsen jedoch nie die im Jahr 2008 beobachteten Niveaus von fast 4 % erreichten. Der anschließende Rückgang hat die Zinssätze wieder auf ein Niveau gebracht, das eher typisch für den Zeitraum 2015–2022 ist.

Prognose der Hypothekenzinsen für die Schweiz

Was beeinflusst zukünftige Zinssätze?

Politik der Schweizerischen Nationalbank

Die SNB wird ihren Leitzins voraussichtlich mindestens bis Ende 2026 bei 0 % belassen. Da die Inflation mit derzeit rund 0,3 % deutlich innerhalb des Zielbereichs liegt und das Wirtschaftswachstum unter dem Durchschnitt bleibt, besteht wenig Druck, die Zinsen anzuheben. Die psychologische Hürde für eine Rückkehr zu Negativzinsen bedeutet, dass die SNB den Zinssatz wahrscheinlich bei null halten wird, sofern keine Notlage eintritt.

Inflation

Die Inflationsprognosen für 2026 liegen weiterhin bei etwa 0,3 % und damit weit unter den Niveaus, die eine geldpolitische Straffung auslösen würden. Die Senkung des Referenzzinssatzes und das gedämpfte Mietwachstum halten den Inflationsdruck gering. Dieses Umfeld mit niedriger Inflation unterstützt stabile Hypothekarzinsen.

Wirtschaftswachstum

Das Wirtschaftswachstum der Schweiz soll im Jahr 2026 0,9 % erreichen und liegt damit deutlich unter dem langfristigen Durchschnitt. Das jüngste Handelsabkommen der USA (Senkung der Zölle von 39 % auf 15 %) hat die Aussichten verbessert; die Binnennachfrage bleibt jedoch schwach. Dieses moderate Wachstumsumfeld spricht gegen Zinserhöhungen.

Der Konsens unter Marktanalysten ist, dass die Zinssätze im Laufe des Jahres 2026 innerhalb der aktuellen Spanne bleiben werden, mit der Möglichkeit moderater Anstiege später im Jahr. Festhypotheken könnten leicht steigen, falls sich die wirtschaftlichen Bedingungen in Europa verbessern, während SARON-Produkte angesichts der Haltung der SNB stabil bleiben dürften.

Wie beeinflussen Zinssätze die Tragbarkeit von Hypotheken?

Zinssätze spielen eine wichtige Rolle dafür, wie erschwinglich eine Hypothek tatsächlich ist. Steigen die Zinsen, erhöhen sich Ihre Zinskosten, was die gesamten jährlichen Wohnkosten anhebt. Schweizer Banken nutzen diese höheren Kosten zur Prüfung der Tragbarkeit, selbst wenn Ihre aktuelle Zahlung noch gut zu bewältigen ist. Das bedeutet, dass höhere Zinsen die Höhe der Hypothek, die Sie erhalten dürfen, verringern oder eine Finanzierung sogar untragbar machen können. Sinkende Zinsen verbessern die Tragbarkeit, Banken wenden jedoch weiterhin Stresstests an, um sicherzustellen, dass Sie zukünftige Zinserhöhungen verkraften können.

Tipps, um niedrigere Hypothekarzinsen zu erhalten

Sie können potenziell jedes Jahr Tausende von Franken sparen, indem Sie diese Faktoren optimieren, um Ihre Hypothekarzinsen zu senken:

- Eigenkapital: Je mehr Eigenkapital Sie einbringen, desto besser ist Ihr Zinssatz. Streben Sie 25 % bis 30 % Eigenkapital an, statt des Mindestumsatzes von 20 %. Höheres Eigenkapital bedeutet ein geringeres Risiko für die Bank, was sich in besseren Konditionen für Sie niederschlägt.

- Beleihungsquote: Halten Sie Ihre Hypothek, wenn möglich, unter 67 % des Immobilienwertes. Ein Wert unter 67 % bedeutet, dass Sie die höher verzinste „zweite Hypothek“ vermeiden. Der Unterschied zwischen einer Beleihungsquote von 80 % und 65 % kann 0,2 % bis 0,4 % beim Zinssatz betragen.

- Hypothekenlaufzeit: Kürzere Laufzeiten bieten in der Regel niedrigere Zinssätze. Eine 5-jährige Festhypothek liegt durchschnittlich bei 1,39 %, verglichen mit 1,68 % für eine 10-jährige Festhypothek. Wenn Sie innerhalb von 5 Jahren umziehen oder refinanzieren möchten, ist die kürzere Laufzeit sinnvoll.

- Timing: Beobachten Sie die Marktbedingungen und sichern Sie sich Zinssätze, wenn sie günstig sind. Vorwärtshypotheken ermöglichen es, Zinssätze bei einigen Kreditgebern bis zu 18 Monate im Voraus festzuschreiben. Bei derzeit stabilen Zinssätzen besteht kein großer Zeitdruck, aber wenn die Anleiherenditen zu steigen beginnen, kann schnelles Handeln Geld sparen.

- Verhandlung: Akzeptieren Sie niemals das erste Angebot. Der Unterschied zwischen beworbenen und verhandelten Zinssätzen kann zwischen 0,3 % und 0,5 % liegen. Bei einer Hypothek von CHF 750.000 über 10 Jahre spart ein Zinssatz von 1,26 % statt 1,68 % rund CHF 31.500 über die Laufzeit.

- Nutzung eines Maklers: Unabhängige Hypothekenmakler haben Zugang zu mehreren Kreditgebern und können oft bessere Konditionen aushandeln, als Sie direkt erhalten würden. Ihre Dienstleistungen sind für Kreditnehmer in der Regel kostenlos, da sie von den Banken vergütet werden.

Wie beeinflussen Zinssätze die Entscheidung zwischen Mieten und Kauf?

Zinssätze können stark beeinflussen, ob Mieten oder Kaufen sinnvoller ist. Wenn die Hypothekarzinsen hoch sind, wird der Kauf teurer, da die monatlichen und jährlichen Wohnkosten steigen, wodurch das Mieten zur günstigeren Option wird. Wenn die Zinsen niedrig sind, kann der Kauf attraktiver werden, insbesondere für Menschen, die langfristig bleiben möchten.

In der Schweiz, wo das Mieten weit verbreitet und gut geschützt ist, hängt die Entscheidung oft von der Tragbarkeit, den langfristigen Plänen und Ihrem persönlichen Umgang mit sich ändernden Zinssätzen ab.

Berechnen Sie Ihre Hypothek mit aktuellen Zinssätzen

Sie möchten wissen, was Sie sich leisten können? Nutzen Sie unseren Online-Hypothekenrechner, der den Standard-5%-Stresstest anwendet. Geben Sie einfach Ihr Einkommen, Ihr verfügbares Eigenkapital und den gewünschten Kaufpreis der Immobilie ein.

Der Rechner zeigt Ihnen die Höhe der Hypothek, den Eigenkapitalanteil am Kaufpreis, Ihre jährlichen Kosten und ob Sie die Kriterien für eine Finanzierung erfüllen. Klicken Sie unten auf „Hypothek berechnen“, um Ihre Finanzierungsmöglichkeiten zu prüfen und Ihre Hypothek zu berechnen.

Abschließende Gedanken

Der Schweizer Hypothekenmarkt bietet im Jahr 2026 eine ausgewogene Chance für Immobilienkäufer. Mit Zinssätzen, die sich auf historisch günstigen Niveaus stabilisiert haben, einem SNB-Leitzins von 0 % und starkem Wettbewerb unter Kreditgebern, der die Preise attraktiv hält, ist es ein vernünftiger Zeitpunkt, sich eine Finanzierung zu sichern.

Denken Sie daran, dass der beworbene Zinssatz nur der Ausgangspunkt ist. Ihr persönliches Finanzprofil, Ihre Verhandlungskompetenz und die Wahl des Kreditgebers haben einen erheblichen Einfluss darauf, was Sie tatsächlich zahlen. Nehmen Sie sich Zeit, mehrere Angebote zu vergleichen, ziehen Sie die Zusammenarbeit mit einem unabhängigen Makler in Betracht und treffen Sie keine überstürzte Entscheidung.

Ob Sie sich für die Stabilität einer Festhypothek oder die Flexibilität eines SARON-Produkts entscheiden – zu verstehen, wie Zinssätze funktionieren und was sie beeinflusst, gibt Ihnen die Kontrolle über eine der wichtigsten finanziellen Entscheidungen, die Sie treffen werden.